1.どんな場合に提出するのか?

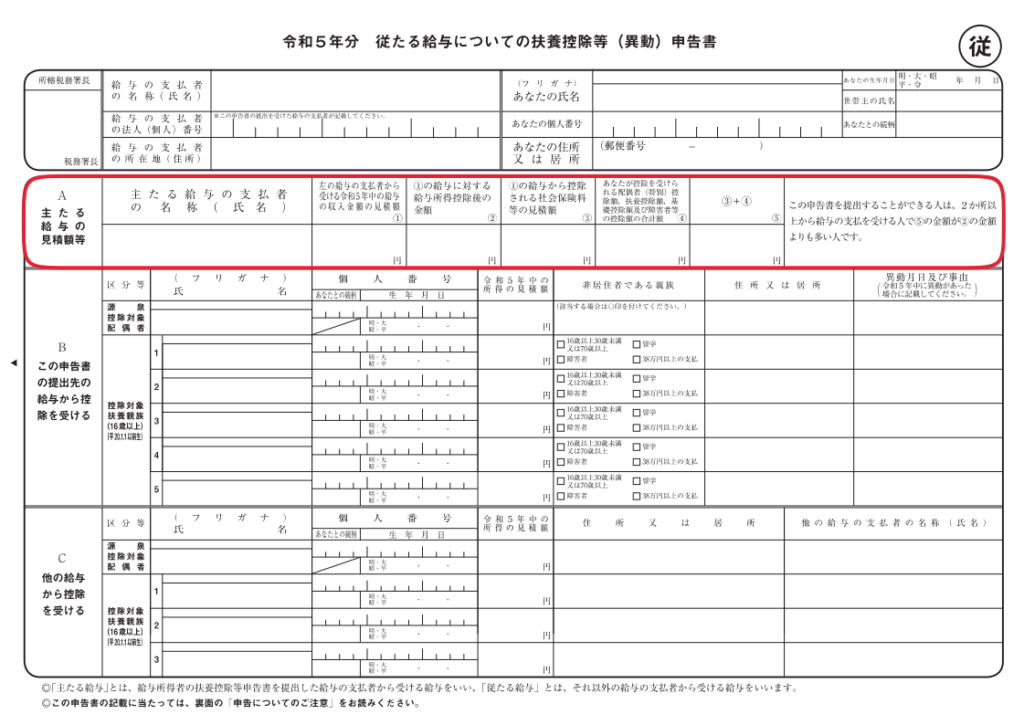

「従たる給与についての扶養控除等(異動)申告書」は、2か所以上から給与等の支払を受ける人で、主たる給与等の支払者から支給される給与だけでは扶養控除等の人的所得控除が控除しきれないと見込まれる人が、従たる給与の支払者(主たる給与の支払者以外の給与の支払者)から支給される給与から配偶者(特別)控除(源泉控除対象配偶者について控除を受けるものに限ります)や扶養控除を受けるために提出する書類です。

主たる給与とは、「給与所得者の扶養控除等申告書」を提出している人に支払われる給与をいい、主たる給与の源泉徴収税額は源泉徴収税額表の「甲欄」で求めます(扶養控除等申告書の書き方については、本ブログ記事「令和6年分給与所得者の扶養控除等(異動)申告書の書き方と記載例」をご参照ください)。

従たる給与とは、従たる給与の支払者から支払われる給与をいい、従たる給与の源泉徴収税額は源泉徴収税額表の「乙欄」で求めます。

この従たる給与の支払者のもとで、配偶者(特別)控除や扶養控除を受けるためには、「従たる給与についての扶養控除等申告書」を提出する必要があります。

具体的には、2か所以上の給与の支払者から給与の支払を受ける人で、その年中の主たる給与等の金額(給与所得控除後の給与等の金額)が次の(1)と(2)の金額の合計額に満たないと見込まれる場合に提出します。

(1) 主たる給与につき控除される社会保険料及び小規模企業共済等掛金の見積額

(2) その人に適用される障害者控除額、寡婦控除額、ひとり親控除額、勤労学生控除額、配偶者(特別)控除額、扶養控除額および基礎控除額の合計額

なお、主たる給与の支払者に申告した源泉控除対象配偶者や控除対象扶養親族を、年の中途で従たる給与の支払者に申告替えすることはできますが、従たる給与の支払者に申告した源泉控除対象配偶者や控除対象扶養親族を、年の中途で主たる給与の支払者に申告替えすることはできません。

※ 2023(令和5)年度税制改正により、源泉徴収手続の簡素化を図り納税者利便を向上させる観点から、2025(令和7)年1月1日以後に支給される給与等について提出する「給与所得者の扶養控除等申告書」及び「従たる給与についての扶養控除等申告書」に「簡易な申告書」が創設されました。詳細については、本ブログ記事「簡易な扶養控除等申告書とは?」をご参照ください。

2.「従たる給与についての扶養控除等申告書」が提出されている場合の源泉徴収

「従たる給与についての扶養控除等申告書」の提出がある場合に、月額表の乙欄を使用して給与や賞与に対する源泉徴収税額を求めるときは、乙欄に記載されている税額から申告されている扶養親族等の数に応じ、扶養親族等1人につき1,610円を控除します。

また、日額表の乙欄を使って源泉徴収税額を求めるときは、乙欄に記載されている税額から申告されている扶養親族等の数に応じ、扶養親族等など1人につき50円を控除します。

なお、源泉徴収税額表の使い方については、本ブログ記事「源泉徴収税額表の『月額表』『日額表』の使い方と『甲欄』『乙欄』『丙欄』」をご参照ください。