相続税対策として、親から子へ現金や不動産などの生前贈与を行うことがあります。贈与契約自体は口頭だけでも成立しますが、後のトラブルを避けるためにも贈与契約書を作成しておく必要があります。

この贈与契約書には、以下のように、何を贈与するかによって、収入印紙の貼付けが必要な場合と不要の場合があります。

1.不動産の贈与契約

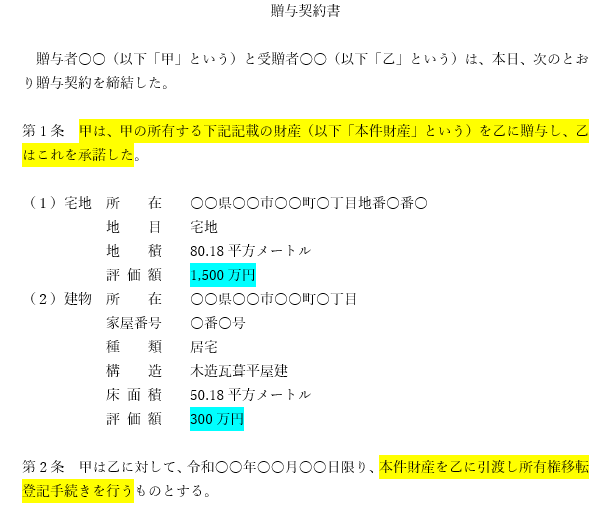

例えば、次のような土地建物の贈与契約書を作成した場合、印紙の貼付けは必要でしょうか?

収入印紙を貼るべき課税文書は、印紙税法別表第1「課税物件表」に掲げられている20項目のうち、非課税文書に該当しない文書です。不動産の譲渡に関する契約書は、次のように課税文書(第1号の1文書)に該当します。

| 号 | 文書の種類 |

|---|---|

| 第1号の1文書 | 不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書 |

上記の不動産の贈与に関する契約書は、黄色マーカー部分の文言より、土地と建物の所有権を甲から乙へ移転する内容のものですが、このように対価を受けずに無償で贈与する場合は課税文書(第1号の1文書)に該当するのでしょうか?

不動産をその同一性を保持させつつ他人に移転させることを内容とするものは、対価を受けるかどうかを問わず、第1号の1文書(不動産の譲渡に関する契約書)に該当します。

また、本事例の契約書には、土地の評価額が1,500万円、建物の評価額が300万円と記載されています(水色マーカー部分)。

しかし、贈与は無償契約ですから、贈与契約書に土地と建物の評価額が記載されていても、その評価額は不動産譲渡の対価としての金額ではありませんので、印紙税額表の記載金額には該当しません。

したがって、本事例の贈与契約書は「記載金額のない第1号の1文書」となり、印紙税額は200円となります。

2.不動産以外の贈与契約

不動産の贈与契約書については印紙税の課税対象となりますが、例えば、高価な時計や車、現金や株式などの贈与契約書は印紙税の課税対象にはなりません。

先に述べたように、収入印紙を貼るべき課税文書は、印紙税法別表第1「課税物件表」に掲げられている20項目のうち、非課税文書に該当しない文書です。時計や車、現金、株式などの贈与(無償の譲渡)はこの20項目に含まれていないため、課税文書にはなりません。