1.制度の概要

青色申告書を提出する中小企業者等※1が、2006(平成18)年4月1日から2024(令和6)年3月31日までの間に取得等した減価償却資産で、その取得価額が30万円未満であるもの(以下「少額減価償却資産※2」といいます)については、その事業の用に供した日の属する事業年度において、全額損金算入することができます。

ただし、適用を受ける事業年度における少額減価償却資産の取得価額の合計額が300万円(事業年度が1年に満たない場合には300万円を12で除し、これにその事業年度の月数を掛けた金額。月数は暦に従って計算し、1か月に満たない端数を生じたときは1か月とします)を超えるときは、その取得価額の合計額のうち300万円に達するまでの少額減価償却資産の取得価額の合計額が限度となります。

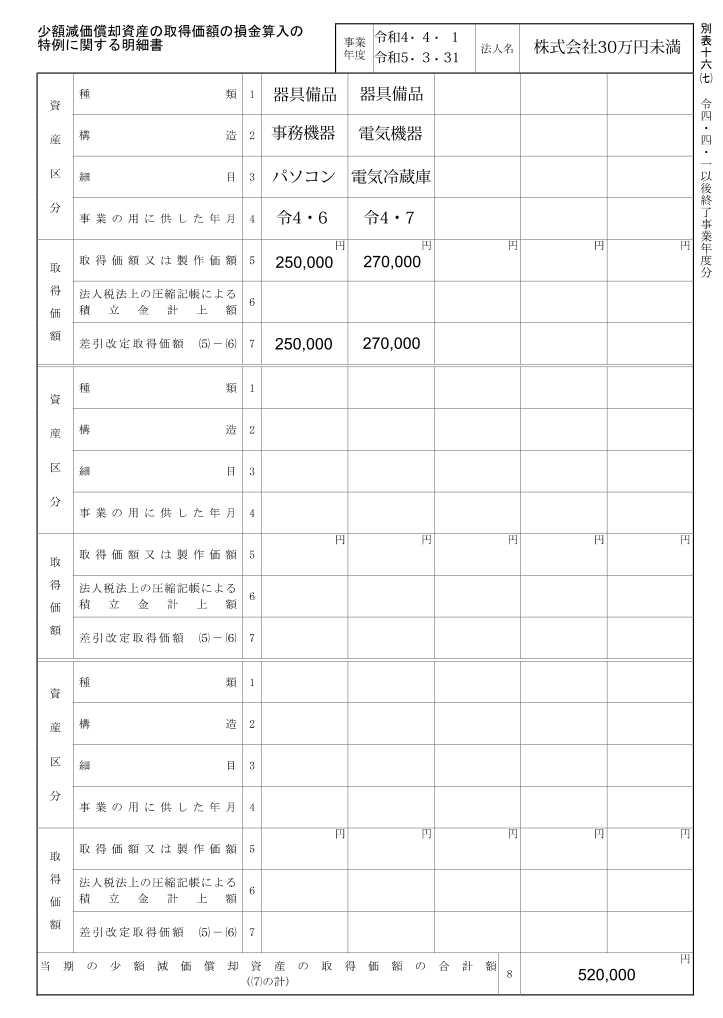

この特例の適用を受けるためには、事業の用に供した事業年度において、少額減価償却資産の取得価額に相当する金額につき損金経理するとともに、確定申告書等に以下の少額減価償却資産の取得価額に関する明細書(別表16(7))を添付して申告することが必要です。

※1 資本金1億円以下で大規模法人の子会社等でない法人が適用対象です。なお、常時使用する従業員(パート、アルバイトを含む)の数については、2020(令和2)年度改正で500人(改正前は1,000人)以下に引き下げられました(措令39の28①)。

中小企業者の定義については、本ブログ記事「租税特別措置法上の『中小企業者』の定義とその判定時期」をご参照ください。

※2 取得価額が30万円未満である減価償却資産で、資産の種類に制限はなく、中古資産も対象となります。

2.別表16(7)の書き方と記載例

(1) 資産区分

資産区分欄の「種類1」「構造2」「細目3」の各欄は、減価償却資産の耐用年数省令別表第1から別表第6までに定める種類、構造及び細目に従って記載します。

機械及び装置については、耐用年数省令別表第2の番号を「構造2」に記載します。

「事業の用に供した年月4」欄は、当該事業年度の中途で事業の用に供した資産について、その事業の用に供した年月を記載します。

(2) 取得価額

「取得価額又は制作価額5」欄には、対象資産の取得価額を記入します。30万円未満の金額の判定において消費税を含むか否かについては、税込経理方式を採用していれば税込で、税抜経理方式を採用していれば税抜で判断します。

「法人税法上の圧縮記帳による積立金計上額6」欄には、圧縮記帳の規定の適用を受ける場合において、圧縮記帳による圧縮額を積立金として積み立てる経理をしたときに、その積み立てた金額(積立限度超過額を除きます)を記載します。

「差引改定取得価額7」欄には、(5)-(6)の金額を記入します。

(3) 当期の少額減価償却資産の取得価額の合計額

「当期の少額減価償却資産の取得価額の合計額8」欄には、「差引改定取得価額7」欄の合計額を記入します。

この合計額は300万円以下でなければなりませんが、300万円以下の金額の判定において消費税を含むか否かについては、上記(2)と同様に、税込経理方式を採用していれば税込で、税抜経理方式を採用していれば税抜で判断します。

また、合計額が300万円を超える場合は、300万円以下になるように資産を選択します。

例えば、少額減価償却資産を25万円/個のものを11個、22万円/個のものを1個、24万円/のものを1個取得した場合は、合計額が321万円になります。このような場合は、25万円/個のものを11個、24万円/個のものを1個選択して、合計額が299万円になるようにします。

22万円/個のものについては、この特例の適用対象外となり通常の減価償却をします。